Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Die US -Tarifverpflichtung scheiterte, das Handelsabkommen wurde abgeschlossen,

- Der US -Dollar wird die Reichweiteschwingung beibehalten, bevor die CPI -Daten v

- 翻译错误:Unexpected character encountered while parsing value: <. Path '', line 0, p

- Die Gewinne in der ersten Jahreshälfte waren niedriger als erwartet, und HSBC Ho

- Arbeitsabläufe und Lohnerhöhung testen Sie US -Dollar und Fed Policy

Marktnachrichten

Der US-Dollar-Index bleibt in einer engen Bandbreite, da die Erwartungen einer Zinssenkung durch die Federal Reserve steigen.

Wunderbare Einführung:

Seit der Antike gab es Freuden und Sorgen des Abschieds, und seit der Antike gab es traurige Lieder über den Mond. Wir haben es nur nie verstanden und dachten, alles sei nur eine ferne Erinnerung. Denn ohne echte Erfahrung gibt es kein tiefes inneres Gefühl.

Hallo zusammen, heute bringt Ihnen XM Forex „[XM Foreign Exchange Decision Analysis]: Die Erwartungen an eine Zinssenkung durch die Federal Reserve steigen, und der US-Dollar-Index bleibt in einem engen Bereich.“ Ich hoffe, das hilft dir! Der ursprüngliche Inhalt lautet wie folgt:

Im asiatischen Handel am Montag pendelte der US-Dollar-Index um 98,89. Der US-Dollar blieb am Freitag nahezu unverändert, nachdem neue Inflationsdaten zeigten, dass die US-Verbraucherpreise im September weniger stark gestiegen sind als erwartet, so dass die Federal Reserve weiterhin davon ausgeht, dass sie die Zinssätze diese Woche erneut senken wird. In dieser Woche (27. bis 31. Oktober) wird der Weltmarkt eine „superintensive Phase“ an politischen Maßnahmen und Ereignissen einläuten: Wirtschafts- und Handelskonsultationen zwischen China und den USA, „eine Bank, ein Büro, ein Treffen“ versammelten sich beim Financial Street Forum, um politische Signale zu veröffentlichen, die Federal Reserve, die Europäische Zentralbank und die Bank von Japan kündigten am selben Tag Zinsentscheidungen an, und der APEC-Gipfel konzentrierte sich auf neue Wege für die Zusammenarbeit im asiatisch-pazifischen Raum. Gleichzeitig hat der Regierungsstillstand in den USA dazu geführt, dass die Veröffentlichung der Kerninflationsdaten mit großer Spannung erwartet wird. Die Schnittstelle zwischen Datenvakuum und politischen Spielen wird die Marktschwankungen erheblich verstärken. Anleger müssen wichtige Sitzungsaussagen und Verhandlungsfortschritte genau im Auge behalten, um angesichts der Unsicherheit strukturelle Chancen zu nutzen.

Analyse wichtiger Währungstrends

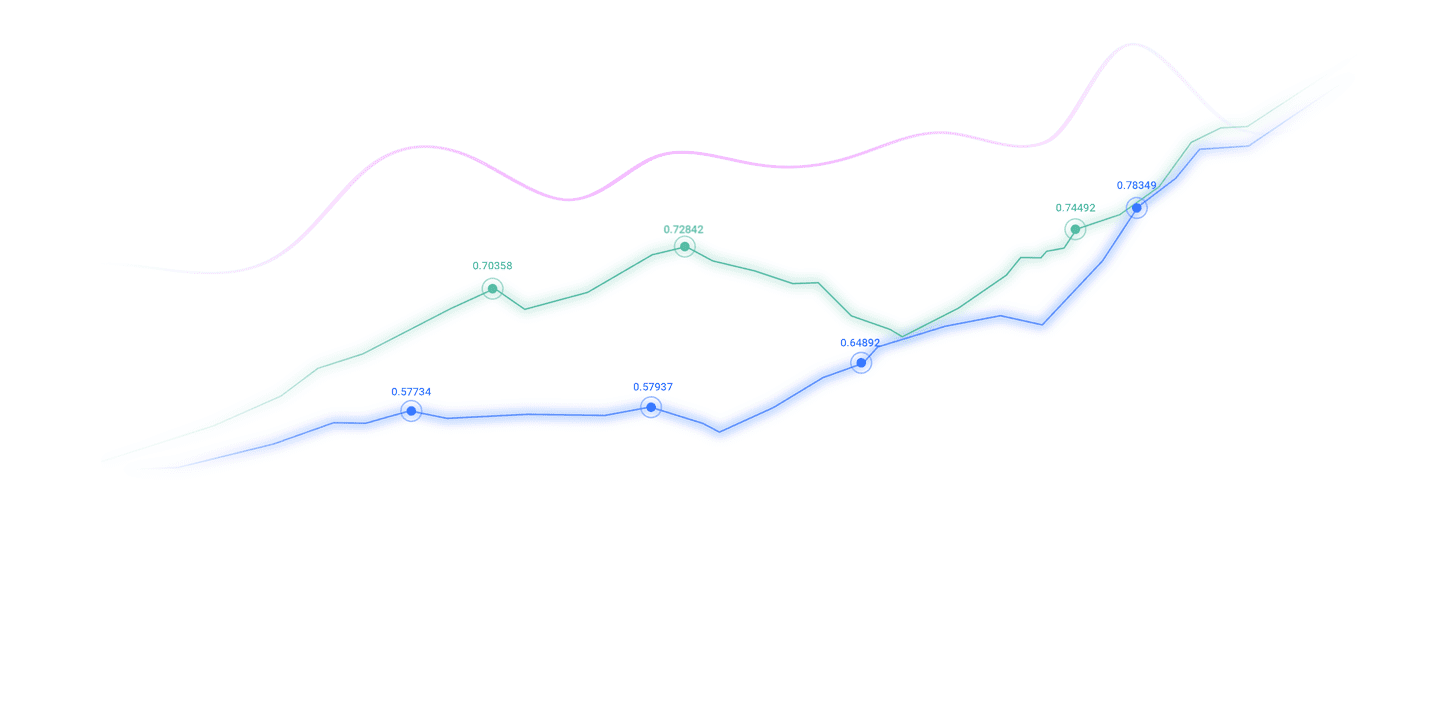

U.S. Dollar: Bei Redaktionsschluss lag der US-Dollar-Index nahe bei 98,89, was einem Rückgang von 0,03 % im Laufe des Tages entspricht. Der US-Dollar-Index entwickelte sich in der vergangenen Woche stetig und legte zu, und diese Woche werden der Produktionsindex der Dallas Fed, der Verbrauchervertrauensindex und andere Daten im Mittelpunkt der Aufmerksamkeit stehen. Technisch gesehen bleibt der Index stabil in der Nähe des gleitenden 50-Tage-Durchschnitts von 98,50, aber der Widerstand über der Marke von 99 ist offensichtlich und die kurzfristige Aufwärtsdynamik könnte auf eine Probe gestellt werden.

1. Trump sagte, dass die Vereinigten Staaten einen zusätzlichen Zoll von 10 % auf kanadische Waren erheben werden

U.S. Präsident Trump veröffentlichte auf der Social-Media-Plattform TruthSocial, dass Kanada auf frischer Tat ertappt wurde und eine betrügerische Anzeige platzierte, die Ronald Reagans Zollrede manipulierte. Die Reagan Foundation gab an, dass Kanada „einige Audio- und Videoclips von Präsident Ronald Reagan ausgewählt hat, um eine Werbekampagne zu erstellen, die die ursprüngliche Bedeutung der Radiorede des Präsidenten verfälschte“ und „weder um Erlaubnis gebeten noch die Genehmigung eingeholt hat, bevor es diese Bemerkungen verwendet und bearbeitet hat. Angesichts der schwerwiegenden Tatsachenverfälschung und des feindseligen Verhaltens Kanadas hat es beschlossen, einen zusätzlichen Zollsatz von 10 % auf Kanadas aktuelle Zollzahlung zu erheben.

2. Großes europäisches Rating Agenturen haben die Bonitätsbewertung von US-Staatsanleihen herabgestuft

Scope Ratings, eine europäische Kreditratingagentur, hat kürzlich einen Bericht herausgegeben, in dem sie die Bonitätsbewertung von US-Staatsanleihen von „AA“ auf „AA-“ herabgestuft hat, da sich die öffentlichen Finanzen der USA weiterhin verschlechtern und die Governance-Standards der Regierung nachlassen. Die Agentur gab an, dass sich die anhaltende Verschlechterung der öffentlichen Finanzen der USA hauptsächlich im anhaltend hohen und steigenden Haushaltsdefizit widerspiegele Zinszahlungen und begrenzte Budgetflexibilität.Zusammengenommen haben diese Faktoren dazu geführt, dass die Staatsverschuldung weiter ansteigt. Der Bericht prognostiziert, dass ohne substanzielle Reformen das Verhältnis der US-Staatsverschuldung zum Bruttoinlandsprodukt (BIP) bis 2030 auf 140 % steigen wird, viel höher als das der meisten souveränen Länder. Der Bericht wies darauf hin, dass auch der Rückgang staatlicher Governance-Standards ein wichtiger Grund für die Herabstufung des Ratings sei. Die Agentur geht davon aus, dass die US-Exekutivgewalt zunehmend konzentriert ist und die Trump-Regierung wiederholt Gerichtsbeschlüsse ignoriert, die richterliche Autorität in Frage gestellt und die Aufsicht des Kongresses umgangen hat, was die Vorhersehbarkeit und Stabilität der politischen Formulierung verringert und das Risiko politischer Fehler erhöht hat. Ein Beispiel hierfür ist die Unsicherheit, die die USA bei den Zollverhandlungen mit ihren wichtigsten Handelspartnern an den Tag legen. Die Agentur sagte außerdem, dass der Ausblick für das US-Rating „stabil“ sei und die Risiken von Rating-Upgrades und -Downgrades in den nächsten 12 bis 18 Monaten im Allgemeinen ausgeglichen seien. Der Bericht betont, dass zu den Abwärtsrisiken ein anhaltender Anstieg der Verschuldung und eine mögliche deutliche Schwächung des Status des US-Dollars als globale Reservewährung gehören, was zu einer geringeren weltweiten Nachfrage nach US-Staatsanleihen führen würde. Scope Ratings mit Hauptsitz in Berlin, Deutschland, wurde 2023 als erste europäische Ratingagentur von der Europäischen Zentralbank anerkannt. Im Bonitätssystem der Agentur gibt es zwei Stufen über „AA“.

3. US-Kongressabgeordneter: Der Regierungsstillstand in den USA könnte bis Ende November andauern

U.S. Die republikanische Abgeordnete Anna Paulina Luna sagte, dass der „Shutdown“ der US-Regierung bis Ende November dauern könnte. „Ich habe gehört, dass wir möglicherweise erst an Thanksgiving oder sogar noch später zum normalen Betrieb zurückkehren können“, sagte Luna in einem Interview mit Fox News. Thanksgiving findet in den Vereinigten Staaten dieses Jahr am 27. November statt.

4. Die Bank of Canada übernimmt die Führung: Inflationsdaten und Zinsentscheidungen stehen an erster Stelle.

Am Mittwoch (29. Oktober) wurden nacheinander US API- und EIA-Rohölbestandsdaten veröffentlicht. Es ist notwendig, auf die kurzfristige Ausrichtung von Lagerbestandsveränderungen auf die internationalen Ölpreise zu achten. Australien hat VPI-Daten für das dritte Quartal veröffentlicht, die als zentrale Referenz für geldpolitische Anpassungen der Reserve Bank of Australia dienen. Die Stärke der Daten wird die Richtung der Wechselkursschwankungen des australischen Dollars beeinflussen. Zinsentscheidung und geldpolitischer Bericht der Bank of Canada. Zuvor hatte die Bank of Canada am 17. September die Zinssätze um 25 Basispunkte auf 2,5 % gesenkt.

5. Super Resolution Day: Die drei großen Zentralbanken kündigten zusammen mit dem APEC-Gipfel Zinssätze an

Der Donnerstag (30. Oktober) steht im absoluten Mittelpunkt dieser Woche, da die globale Politik und die geopolitische Agenda ihren Höhepunkt erreichen. Viele Zentralbanken werden Zinsbeschlüsse bekannt geben: Die Federal Reserve wird einen Zinsbeschluss bekannt geben, und der Markt wird voraussichtlich die Zinssätze um 25 Basispunkte auf eine Spanne von 3,75 % bis 4,00 % senken. Gleichzeitig wird der Markt darauf achten, ob in der Sitzung der Abschlusszeitplan für den Bilanzreduzierungsprozess erwähnt wird; Es wird erwartet, dass die Bank of Japan den Basiszinssatz von 0,5 % beibehält und die Europäische Zentralbank voraussichtlich die Stabilität der drei Hauptzinssätze beibehält, deren Refinanzierungssatz bei 2,15 % bleiben wird. Gleichzeitig werden die Zentralbanken verschiedener Länder Pressekonferenzen abhalten. Was die Wirtschaftsdaten betrifft, werden die Vereinigten Staaten, Deutschland und Frankreich gleichzeitig BIP-Daten veröffentlichen, und Deutschland wird auch VPI-Daten veröffentlichen. Allerdings besteht bei der ursprünglich geplanten Veröffentlichung der US-amerikanischen PCE-Kerndaten für das dritte Quartal (dem wichtigsten Inflationsindikator der Federal Reserve) weiterhin das Risiko einer Verzögerung durch den Regierungsstillstand. Ein weiteres wichtiges Ereignis des Tages war die Ausrichtung der APEC 2025 in SüdkoreaBeim Leaders‘ Summit kamen Staatsoberhäupter aus vielen Ländern zusammen, um sich auf das Thema „die nachhaltige Zukunft, die wir aufbauen – Verbindung, Innovation und Wohlstand“ zu konzentrieren. Die Zusammenarbeit im Bereich der künstlichen Intelligenz, die Widerstandsfähigkeit der Lieferkette und integratives Wachstum wurden zu Kernthemen. Die Beteiligung von Führungskräften von Technologiegiganten wie Nvidia und Microsoft könnte neue Signale für die Branchenkooperation setzen.

Institutionelle Ansichten

1. Institutionen: Die Wohnkosten sind zu einer wichtigen treibenden Kraft geworden, und die VPI-Daten haben mehr Spielraum für Zinssenkungen eröffnet

Wasif Latif, Chief Investment Officer von Sarmaya Partners, sagte, dass die Inflationsdaten insgesamt zumindest niedriger als erwartet seien, was eine dekomprimierende Wirkung auf den Markt habe. Aus einer Aufschlüsselungsperspektive sind die Wohnkosten der Hauptfaktor, der die Inflation senkt. In Ermangelung eines vollständigen Bildes anderer Wirtschaftsdaten hat allein dies den Märkten Erleichterung gebracht – Terminmärkte, Anleihen und Rohstoffe (Gold von seinen Tiefstständen) haben alle reagiert. Obwohl die US-Handelssitzung gerade erst begonnen hat und der Markt die Details noch verarbeiten muss, ist die erste Reaktion positiv, da die Daten der Federal Reserve mehr Spielraum für Zinssenkungen bieten. Letztlich wurde diese Runde der Marktbedingungen immer von der Erwartung von Zinssenkungen bestimmt. Je größer der politische Spielraum der Fed ist, desto mehr wird der Markt profitieren – das bedeutet nicht nur die Liquiditätsunterstützung durch Zinssenkungen, sondern deutet auch auf die Möglichkeit anderer geldpolitischer Lockerungen hin. Sinkende Anleiherenditen wirken sich auch positiv auf die fiskalische Seite aus und unterstützen die Staatsfinanzierung und künftige Anleiheemissionen. Insgesamt können diese Daten als positiv bezeichnet werden.

2. HSBC: US-Inflation ist niedriger als erwartet, und die Federal Reserve wird voraussichtlich die Zinsen senken

HSBC sagte, dass die US-Inflationsdaten im September etwas niedriger als erwartet ausfielen, insbesondere die Kern-CPI-Jahresrate, die für die Federal Reserve von entscheidender Bedeutung ist, leicht auf 3,0 % gesunken ist. Die preistreibenden Auswirkungen der Zölle sind zwar nach wie vor erkennbar, jedoch weniger gravierend als bisher befürchtet. Dies bringt die Fed auf den richtigen Weg, die Zinssätze zu senken. Es wird erwartet, dass die Fed am Mittwoch die Zinsen um weitere 25 Basispunkte senkt, was die Zielspanne für die Federal Funds auf 3,75 % bis 4,00 % senken würde. Dies ist die Reaktion der Fed auf steigende Arbeitsmarktrisiken zu einer Zeit, in der die Inflationsrisiken nach unten korrigiert wurden.

3. Fitch: Die Inflation bei etwa 3 % wird eigentlich als „gute Nachricht“ angesehen und die Veröffentlichung der Wirtschaftsdaten muss so schnell wie möglich zur Normalität zurückkehren

Olu Sonora, Leiter der US-Wirtschaftsforschung bei Fitch, kommentierte den US-VPI im September: Was zum Nachdenken anregt, ist, dass das aktuelle Wirtschaftsumfeld einen Punkt erreicht hat, an dem die Inflation bei etwa 3 % als „gute Nachricht“ angesehen wird, auch wenn dieses Niveau immer noch viel über dem Ziel der Fed liegt. Eigentlich wäre die Fed zufrieden, wenn die Inflation in den kommenden Monaten bei etwa 3 % bleiben würde. Der Transmissionseffekt der Zölle ist insgesamt noch relativ gering, während sich der Fokus des Marktes eindeutig auf den schwächelnden Arbeitsmarkt verlagert hat. Jetzt kommt es darauf an, die Veröffentlichung der Wirtschaftsdaten so schnell wie möglich wieder in Gang zu bringen. Die Fed positioniert die aktuelle Situation als „Senkung der Versicherungszinsen“ und hofft, nach dem Ende des Regierungsstillstands im Dezember ein klareres Urteil über die Beschäftigungssituation zu erhalten.

Im obigen Inhalt geht es um „[XM Foreign Exchange Decision Analysis]: Die Zinssenkungserwartungen der Fed steigen, und der US-Dollar-Index weist eine enge Schwankungsbreite auf.“ Es wird vom XM-Devisenredakteur sorgfältig zusammengestellt und bearbeitet. Ich hoffe, dass es für Ihre Transaktionen nützlich sein wird.Hilft! Danke für die Unterstützung!

Nachdem man etwas getan hat, wird es immer Erfahrungen und gewonnene Erkenntnisse geben. Um zukünftige Arbeiten zu erleichtern, müssen die Erfahrungen und Lehren aus früheren Arbeiten analysiert, recherchiert, zusammengefasst, konzentriert und auf theoretischer Ebene verstanden werden.

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier