Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Marktanalyse

Intensive Debatte über das Handelsabkommen zwischen den USA und Malaysia, Analyse der kurzfristigen Entwicklung von Spotgold, Silber, Rohöl und Devisen am 27. Oktober

Wunderbare Einführung:

Optimismus ist die Reihe von Reihern, die direkt in den Himmel steigen, Optimismus sind die Tausenden von weißen Segeln an der Seite des versunkenen Bootes, Optimismus ist das üppige Gras, das im Wind an der Spitze von Parrot Island weht, Optimismus ist das Kleine Tropfen fallenden Rots, die sich in Frühlingsschlamm verwandeln, um die Blumen zu schützen.

Hallo zusammen, heute bringt Ihnen XM Forex „[XM Foreign Exchange Market www.xmhouses.commentary]: Intensive Debatte über das Handelsabkommen zwischen den USA und Malaysia, Analyse des kurzfristigen Trends von Spot-Gold, Silber, Rohöl und Devisen am 27. Oktober“. Ich hoffe, das hilft dir! Der Originalinhalt lautet wie folgt:

Globaler Marktüberblick

1. Europäische und amerikanische Marktbedingungen

Die drei wichtigsten US-Aktienindex-Futures stiegen alle, wobei die Dow-Futures um 0,51 %, die S&P 500-Futures um 0,82 % und die Nasdaq-Futures um 1,25 % zulegten. Der deutsche DAX-Index fiel um 0,05 %, der britische FTSE 100-Index stieg um 0,14 %, der französische CAC 40-Index fiel um 0,15 % und der europäische Stoxx 50-Index stieg um 0,26 %.

2. Interpretation der Marktnachrichten

Heftige Debatte über das Handelsabkommen zwischen den USA und Malaysia und Lieferkettenspielerei unter Zöllen von 19 %

⑴ Der US-Botschafter in Malaysia Kagan bestritt, dass das neu unterzeichnete gegenseitige Handelsabkommen „unausgewogene“ Klauseln enthalte, und betonte, dass es das Vertrauen der Anleger stärken werde. ⑵Das Abkommen zielt darauf ab, das Handelsungleichgewicht zwischen den beiden Ländern zu beseitigen und soll das Wachstum der US-Investitionen in Malaysia fördern und den malaysischen Marktzugang erweitern. ⑶Trotz Zollschranken verzeichneten Malaysias Exporte in die Vereinigten Staaten in diesem Jahr immer noch ein Wachstum, und der Zollsatz wurde von 25 % im Juli auf derzeit 19 % ausgehandelt. ⑷Bestimmte Waren kommen für Zollbefreiungen in Frage, darunter wichtige Exportkategorien wie Palmöl und Halbleiter. ⑸Als Malaysias größtes Exportziel hat die westliche Lieferkettenintegrationsstrategie der Vereinigten Staaten zu kontinuierlichen Investitionszuflüssen nach Malaysia geführt.

Die russische Staatsduma fordert die US-Regierung auf, die Konfrontation aufzugeben und einen Dialog mit Kuba aufzunehmen

Mitglieder der russischen Staatsduma fordern die US-Regierung auf, die Konfrontation aufzugeben und einen gleichberechtigten Dialog mit Kuba aufzunehmen. Am Montag wurde der russischen Staatsduma ein Entwurf eines Appells an die Generalversammlung der Vereinten Nationen, die Parlamente der Mitgliedstaaten und internationale parlamentarische Organisationen vorgelegt, in dem ein Ende des Wirtschafts-, Handels- und Finanzembargos gegen die Republik Kuba gefordert wird. In dem Dokument heißt es: „IWir fordern die US-Regierung auf, ihre konfrontative Haltung aufzugeben und einen gleichberechtigten und gegenseitig respektvollen Dialog mit der Republik Kuba aufzunehmen. Wir sind fest davon überzeugt, dass die Normalisierung der Beziehungen zwischen Washington und Havanna im langfristigen Interesse beider Völker liegt und auch dazu beitragen wird, die Stabilität in der gesamten Karibikregion zu stärken. „

Die Verwirrung auf dem Ölmarkt unter dem Sanktionssturm: Angebotspanik und historisches Paradoxon

⑴ Washingtons neue Sanktionen gegen große russische Ölunternehmen lösten einen Anstieg der Ölpreise aus, aber die tatsächlichen Exportauswirkungen könnten geringer sein als die Markterwartungen. ⑵ Daten von Morgan Stanley zeigen, dass sich die durchschnittlichen täglichen Rohölexporte von Rosneft und Lukoil in diesem Jahr auf etwa 3.100.000 Barrel belaufen. ⑶Die drei Kerne Käufer von russischem Rohöl verfügen über stabile Exportkanäle. ⑷Historische Erfahrungen zeigen, dass die Auswirkungen von Versorgungsengpässen aufgrund von Sanktionen in der Regel geringer sind als die anfängliche Marktreaktion. ⑸Händler werden die nächsten Wochen brauchen, um die tatsächlichen Auswirkungen der Sanktionen auf den globalen Ölmarkt klar einzuschätzen.

Datenvakuum-Razzien. Markt- und Fertigungsumfrage wird zur einzigen Wetterfahne

⑴ Der Shutdown der US-Regierung führte zur Veröffentlichung von Die Auftragsdaten für langlebige Güter verzögerten sich und der Markt verlor den Bezug zu wichtigen Wirtschaftsindikatoren. ⑵Die Texas Manufacturing Outlook Survey der Dallas Fed war am Montag der einzige Schlüsseldatenwert, wobei der vorherige Aktivitätsindex bei -8,7 lag. ⑶Der Konsens geht davon aus, dass die Bestellungen langlebiger Güter im September um 0,5 % steigen werden, und das Wachstum der Boeing-Bestellungen deutet darauf hin, dass sich die Kategorie der Zivilflugzeuge deutlich verbessern wird. ⑷Das Finanzministerium wird 30,2 US-Dollar versteigern Milliarden US-Dollar an Staatsanleihen, darunter 13,9 Milliarden US-Dollar an kurzfristigen Schuldverschreibungen und 16,3 Milliarden US-Dollar an zwei-/fünfjährigen Staatsanleihen. ⑸Die regionalen Umfragen zum verarbeitenden Gewerbe entwickelten sich in diesem Monat unterschiedlich. Der vorläufige S&P-Einkaufsmanagerindex für das globale verarbeitende Gewerbe stieg leicht um 0,2 auf 52,2, was eine begrenzte Prognose darstellt. ⑹ Aufträge außer Transportausrüstung Die einzelne Wirtschaft zeigte einen soliden Trend und wuchs im letzten Monat um 0,4 %, aber die Die August-Daten wurden aufgrund des Regierungsstillstands nicht revidiert.

Die 10,9-Milliarden-US-Dollar-Pumpe war schockierend, und der Tagesgeldzinssatz überschritt die Obergrenze des Korridors

⑴Der Tagesfinanzierungssatz sprang bei der Eröffnung am Montag um 6 Basispunkte auf 4,33 % und die drei Abwicklungspumpen beliefen sich diese Woche auf insgesamt 10,9 Milliarden US-Dollar, was einen Aufwärtsdruck auslöste. ⑵ Am Ende des Monats, dem Einzeltag Der Auszahlungsbetrag erreichte 5,8 Milliarden US-Dollar, und der Zinssatz für die Übernachtsicherheit lag bereits im Voraus bei 4,38 %, was zeigt, dass auf dem Markt echte Ängste bestehen. ⑶Der aktuelle Zinssatz überschreitet die Obergrenze des politischen Korridors von 4,00 % bis 4,25 % um 8 Basispunkte, und das Reverse-Repurchase-Tool der Federal Reserve kann genutzt werden. ⑷Die 5-jährigen und 20-jährigen Repo-Zinssätze liegen jeweils 45 % unter dem Zinssatz und 15 Basispunkte Die Zinsstrukturkurve zeigte eine teilweise Inversion. ⑸Die Wahrscheinlichkeit, dass die Federal Funds Futures bei den Sitzungen im Oktober und Dezember eine Zinssenkung um 25 Basispunkte einpreisen, liegt bei 97 % bzw. 94 %, und der Markt ist vollständig zu lockeren Erwartungen übergegangen. ⑹ Der dreimonatige Overnight-Index-Swap lag mit 3,737 % 47,3 Basispunkte unter dem 10-tägigen durchschnittlichen Overnight-Finanzierungssatz, was darauf hindeutet, dass die Zinssätze in den nächsten drei Monaten mindestens einmal gesenkt werden.

Das Währungsdilemma hinter Brasiliens abkühlender Inflation

⑴ Eine Umfrage der brasilianischen Zentralbank zeigt, dass Ökonomen ihre Erwartungen für den IPCA-Inflationsindex im Jahr 2025 von 4,70 % auf 4,56 % und im Jahr 2026 von 4,27 % auf 4,20 % gesenkt haben. ⑵Zinserwartungen bleiben stabil,Der SELIC-Zinssatz bleibt unverändert bei 15,00 % Ende 2025 und 12,25 % Ende 2026. ⑶ Die Wirtschaftswachstumsprognose wird leicht nach unten korrigiert, wobei die BIP-Wachstumsrate leicht von 2,17 % auf 2,16 % im Jahr 2025 und von 1,80 % auf 1,78 % im Jahr 2026 angepasst wird. ⑷Die Wechselkurserwartungen zeigen a Leichte Aufwertung des Real, wobei eine Verbesserung des Wechselkurses von 5,45 auf erwartet wird 5,41 Ende 2025 und unverändert bei 5,50 Ende 2026. ⑸ Unter dem doppelten Druck von Inflation und Zinssätzen steht die brasilianische Wirtschaft vor einem langwierigen Spiel aus nachlassender Wachstumsdynamik und einem sich verschärfenden geldpolitischen Zyklus.

Die US-Bankenbranche hat eine weitere Welle von Fusionen und Übernahmen gestartet, wobei die Huntington Bank die Cadence Bank für 7,4 Milliarden US-Dollar integriert.

⑴ Die Huntington Bank, ein regionaler US-Kreditgeber, hat zugestimmt, den kleineren Konkurrenten Cadence Bank im Rahmen einer reinen Aktientransaktion mit einem Gesamttransaktionswert von 7,4 Milliarden US-Dollar zu übernehmen. ⑵ Diese Transaktion bewertet die Cadence Bank mit 39,77 US-Dollar pro Aktie und wird eine der zehn größten Banken in den Vereinigten Staaten mit einem Gesamtvermögen von 276 Milliarden US-Dollar und Einlagen von 220 Milliarden US-Dollar bilden. ⑶Das Tempo der Fusionen und Übernahmen im US-Bankensektor wird sich im Jahr 2025 erheblich beschleunigen, und Finanzinstitute streben aktiv nach Effizienzsteigerungen und betrieblicher Stabilität inmitten eines lockereren regulatorischen Umfelds. ⑷ Mittelgroße Banken erweitern ihre Größe durch Fusionen, um ihre Wettbewerbsfähigkeit auf dem Markt gegenüber großen Wall-Street-Banken zu verbessern. ⑸Die Fusionsnachrichten ließen den Aktienkurs der Cadence Bank im vorbörslichen Handel um 5 % steigen.

Die Aussichten für den britischen Einzelhandel verschlechtern sich weiter und die Umsätze im November dürften weiter sinken

⑴ Britische Einzelhändler stehen im Herbst weiterhin unter Druck und die Umsatzaussichten für November werden sich voraussichtlich weiter verschlechtern. ⑵Der Umsatzprognoseindikator für den nächsten Monat fiel von minus 36 auf minus 39. ⑶ Der Verband der britischen Industrie wies darauf hin, dass das schwache Verbrauchervertrauen weiterhin die Marktstimmung drückt und alle Parteien hinsichtlich des bevorstehenden Haushalts vorsichtig sind.

Die Wachstumsrate der Haushaltskredite in der Eurozone erreichte im September ein Zweieinhalbjahreshoch.

⑴ Die Haushaltskredite in der Eurozone stiegen im September im Jahresvergleich um 2,6 %, was den Erwartungen und der höchsten Wachstumsrate seit März 2023 entspricht. ⑵ Das Kreditwachstum spiegelt weiterhin die anhaltende Erholung der Kreditnachfrage wider, die hauptsächlich durch die jüngste Lockerung der Geldpolitik der Europäischen Zentralbank unterstützt wird. ⑶Unternehmenskredite stiegen um 2,9 %, etwas weniger als der Anstieg von 3 % im August. ⑷Die Gesamtkredite des privaten Sektors stiegen um 2,8 %, was dem Vormonat entspricht.

Deutschlands Geschäftsklimaindex erholte sich im Oktober stärker als erwartet

⑴ Der deutsche Ifo-Geschäftsklimaindex stieg im Oktober auf 88,4 und lag damit über dem September-Wert von 87,7 und der Markterwartung von 88. ⑵Der Erwartungsindex stieg auf 91,6, den höchsten Stand seit Februar 2022, vom vorherigen Wert von 89,7; Der aktuelle Lageindex sank auf 85,3 von zuvor 85,7. ⑶Ifo-Vorsitzender Clemens Foster sagte: „Die Unternehmen haben noch Hoffnung auf eine Konjunkturerholung im nächsten Jahr, ihre Einschätzung der aktuellen Geschäftslage hat sich jedoch leicht verschlechtert.“ ⑷Die Erwartungen an die Fertigung haben sich verbessert, aber die Zufriedenheit der Unternehmen mit den aktuellen Betriebsbedingungen ist immer noch gering. ⑸ Die Erholung des Vertrauens in die Dienstleistungsbranche ist auf eine verbesserte Einschätzung der aktuellen Lage und eine Linderung der Zweifel an der Zukunft zurückzuführen. ⑹Das Vertrauen der Unternehmen in den Einzelhandel ist gestiegen, da die Erwartungen weniger pessimistisch geworden sind, obwohl die aktuelle Lageeinschätzung etwas schlechter ausfällt als zuvorErwarten. ⑺Das Vertrauen in die Baubranche schwächte sich leicht ab, der Index verzeichnete einen moderaten Rückgang.

Der Binnenkreislauf der EU-Wirtschaft hat sich verstärkt und der Anteil der lokalen Produktion ist im Jahr 2023 wieder auf 91,5 % gestiegen

⑴Die gesamte inländische Produktion der EU wird im Jahr 2023 33,715 Billionen Euro erreichen, was 91,5 % des gesamten Waren- und Dienstleistungsangebots ausmacht, was einem Anstieg von 1,2 Prozentpunkten gegenüber 2022 entspricht. ⑵Das Importvolumen ist zurückgegangen bis 3.147 ⑶Der Bereich Industrieprodukte weist mit 15,4 % die höchste Importabhängigkeit auf, wobei ein Importwert von 1,829 Billionen Euro einem lokalen Produktionswert von 10,034 Billionen Euro entspricht. ⑷ Knapp die Hälfte (48,1 %) der gelieferten Produkte werden für Vorleistungen verwendet, der Endverbrauch macht 32,1 % aus und Exporte und Investitionen machen jeweils etwa 10 % aus. ⑸Der Handelsüberschuss wird von 228 Milliarden Euro im Jahr 2022 auf 542 Milliarden Euro ansteigen, was hauptsächlich auf einen Rückgang der Importe zurückzuführen ist, während die Exporte nur um 16 Milliarden Euro zurückgehen werden. ⑹ Das starke Wachstum der lokalen Produktion hat dazu geführt, dass die Gesamtwertschöpfung um 1,048 Billionen Euro gestiegen ist und im Jahr 2023 insgesamt 15,545 Billionen Euro erreicht. ⑺Die Daten zeigen, dass Energiepreisschwankungen einen Schlüsselfaktor für den Anteil der Importe darstellen, und die Struktur ist im Jahr 2023 wieder auf das Niveau vor der Energiekrise zurückgekehrt.

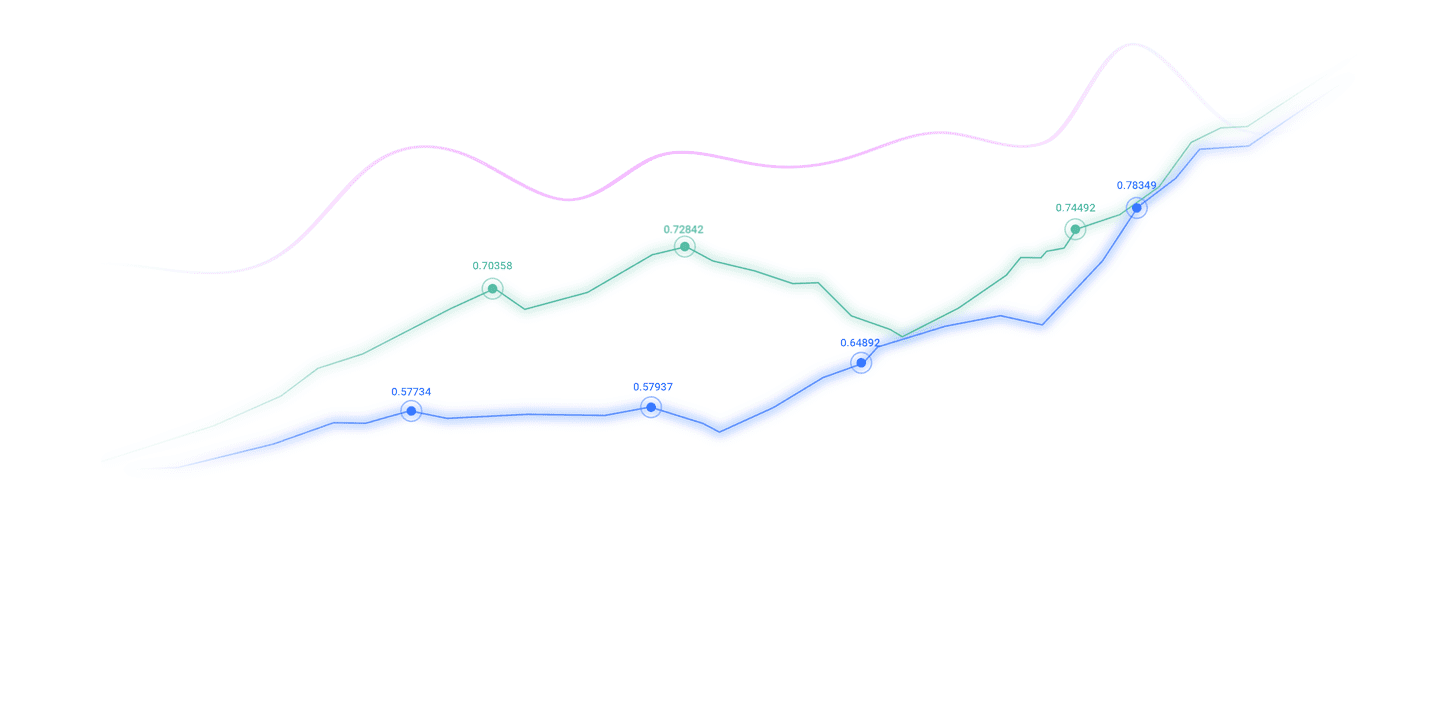

3. Trends der wichtigsten Währungspaare vor der Eröffnung des New Yorker Marktes

EUR/USD: Ab 20:23 Uhr Pekinger Zeit stieg EUR/USD und liegt nun bei 1,1646, ein Anstieg von 0,15 %. Die Preise (EUR/USD) stiegen in der letzten Handelssitzung vor der New Yorker Sitzung und versuchten, den wichtigen Widerstand von 1,1630 zu durchbrechen und gleichzeitig den negativen Druck auf den EMA50 zu überwinden, wodurch die Bedeutung dieses Niveaus zunahm, indem der kurzfristige bullische Korrekturtrend ausgenutzt und entlang der Trendlinie gehandelt wurde, wobei der relative Stärkeindikator positive Signale zeigte.

GBP/USD: Ab 20:23 Uhr Pekinger Zeit ist GBP/USD gestiegen und liegt nun bei 1,3348, ein Anstieg von 0,26 %. Vor der Eröffnung des New Yorker Marktes stieg der (GBPUSD)-Preis am vorherigen Handelstag leicht an, aber der wichtigste Abwärtstrend ist kurzfristig immer noch vorherrschend und der Handel verläuft entlang der Unterstützungstrendlinie dieses Trends. Da der Preis unter EMA50 liegt, bleibt der negative Druck bestehen, was die Möglichkeit einer kurzfristigen Erholung des Währungspaares verringert. Darüber hinaus gingen vom Relative-Stärke-Indikator negative Signale aus, die den Abwärtsdruck auf den Preis verstärkten.

Spotgold: Ab 20:23 Uhr Pekinger Zeit fiel der Spotgoldpreis und wird nun bei 4034,51 gehandelt, was einem Rückgang von 1,90 % entspricht. Vor der Eröffnung des New Yorker Marktes fielen die (Gold-)Preise am vorangegangenen Handelstag und standen kurz davor, unter die wichtige Unterstützungsmarke von 4.050 US-Dollar zu fallen. Kurzfristig waren sie von rückläufigen Korrekturen geprägt und wurden vom Ausbruch der Hauptaufwärtstrendlinie beeinflusst, da diese unterhalb des EMA5 handelte0 baut sich weiterhin Unterdruck auf, was die Wahrscheinlichkeit einer kurzfristigen Preiserholung verringert, insbesondere wenn der RSI negative Signale zeigt.

Spot-Silber: Ab 20:23 Uhr Pekinger Zeit fiel der Spot-Silberpreis und wird nun bei 47,560 gehandelt, was einem Rückgang von 2,10 % entspricht. Vor der Eröffnung des New Yorker Marktes fielen die (Silber-)Preise im jüngsten Intraday-Handel. Nachdem der Indikator der relativen Stärke aus überverkauften Bedingungen herausgekommen war, zeigte er ein negatives Signal und ebnete den Weg für weitere Rückgänge im Laufe des Tages. Gleichzeitig stärkte der Abwärtsdruck, der durch den anhaltenden Preishandel unterhalb von EMA50 entstand, die Stabilität des kurzfristigen Korrekturtrends des Bärenmarktes.

Rohölmarkt: Ab 20:23 Uhr Pekinger Zeit fiel der US-Ölpreis und wird derzeit bei 61,320 gehandelt, was einem Rückgang von 0,31 % entspricht. Bevor der New Yorker Markt öffnete, fielen die (Rohöl-)Preise am letzten Handelstag, als sich der hartnäckige Widerstand bei 61,75 $ stabilisierte und versucht wurde, eine Aufwärtsdynamik zu gewinnen, die dabei helfen könnte, diesen Widerstand zu durchbrechen. Kurzfristig dominierte die bullische Korrekturwelle und handelte weiterhin über dem EMA50, was die Chancen auf eine Preiserholung in der kommenden Zeit erhöht. Insbesondere erreichte der relative Stärkeindikator ein überverkauftes Niveau und war im Vergleich zur Preisbewegung übertrieben, was auf den Beginn einer bullischen Divergenz hindeutet.

4. Institutionelle Sicht

Barclays: Das Sitzungsprotokoll der Bank of Thailand zeigt, dass vor Zinssenkungen tatsächliche Beweise für eine Verschlechterung des Wirtschaftswachstums erforderlich sind.

Ökonomen der Barclays Bank wiesen in einem Bericht darauf hin, dass das Protokoll der letzten Sitzung des geldpolitischen Ausschusses der Bank of Thailand darauf hindeutet, dass die politischen Entscheidungsträger derzeit davon ausgehen, dass, wenn in naher Zukunft weitere Zinssenkungen durchgeführt werden, tatsächliche Beweise für eine Verschlechterung des Wirtschaftswachstums vorliegen muss erst mal gesehen werden. Aus den Protokollen der Zentralbank ging auch hervor, dass sie begann, sich auf das Deflationsrisiko zu konzentrieren – ein Thema, das in den jüngsten geldpolitischen Sitzungen nicht erwähnt worden war. Barclays sagte, dies bedeute, dass jemand im Monetary Policy www.xmhouses.committee (MPC), wahrscheinlich ein neues Mitglied, das Thema angesprochen habe. Barclays fügte weiter hinzu: „Wir glauben, dass mindestens eines der beiden Mitglieder des geldpolitischen Ausschusses, die auf der Oktobersitzung für eine Zinssenkung gestimmt haben, eine weitere Lockerung mit der Begründung der Deflation befürwortet hat.“

ING: Renditen von US-Staatsanleihen auf lange Sicht Es wird erwartet, dass der Zinssatz kurzfristig steigt und aufgrund der Auswirkungen der Inflationsdaten vorübergehend stabil ist

ING-Strategen sagten in einem Bericht, dass die Inflationsrate weiterhin ansteige Da die Renditen der US-Staatsanleihen hoch sind, wird langfristig mit steigenden Renditen gerechnet. Sie stellten fest, dass die Inflationsdaten vom Freitag zwar niedriger als erwartet ausfielen, die Daten jedoch „immer noch darauf hinwiesen, dass die Inflationsrate der aktuellen Wirtschaft bei 3 % liegt“.ING sagte, dass ihre eher strukturelle (d. h. langfristige) Erwartung darin besteht, dass die Renditekurve der US-Staatsanleihen steiler wird und die Gesamtzinssätze steigen werden. Angesichts der milden Inflationsdaten, die letzte Woche veröffentlicht wurden, erwarten sie jedoch keinen Anstieg der kurzfristigen Renditen der US-Staatsanleihen.

Oben geht es um „[XM Foreign Exchange Market www.xmhouses.commentary]: Handelsabkommen zwischen den USA und Malaysia Der gesamte Inhalt von „Kurzfristig „Trendanalyse von Spot-Gold, Silber, Rohöl und Devisen am 27. Oktober“ wurde vom Herausgeber von XM Foreign Exchange sorgfältig zusammengestellt und bearbeitet. Ich hoffe, dass es für Ihren Handel hilfreich sein wird! Vielen Dank für Ihre Unterstützung!

Aufgrund der begrenzten Fähigkeiten des Autors, zeitlicher Einschränkungen und aus anderen Gründen müssen einige Inhalte des Artikels noch weiter besprochen und eingehend untersucht werden. Daher wird der Autor in Zukunft ausführlichere Recherchen und Diskussionen zu folgenden Themen durchführen:

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier